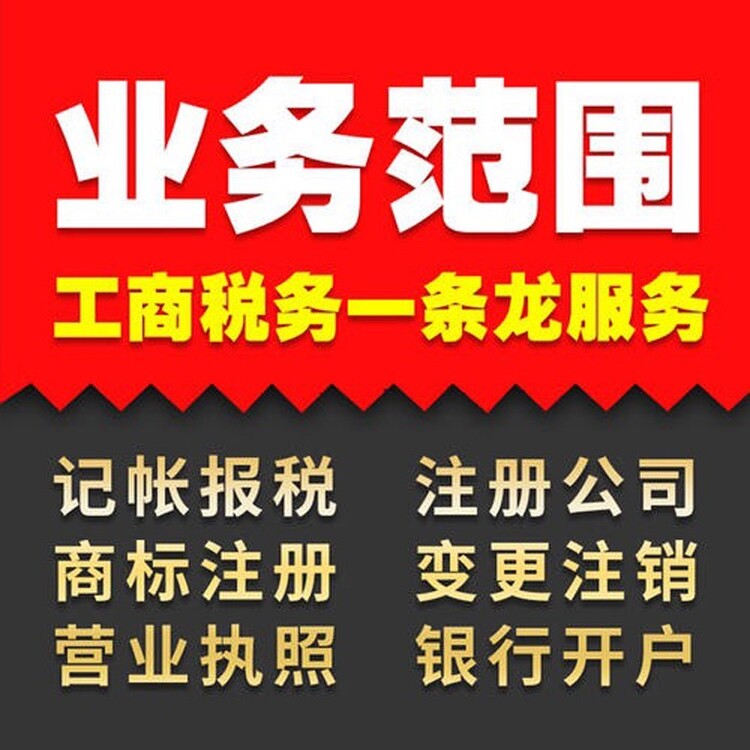

正规个体户注册代办哪家提供个体户地址

-

¥5000.00

一次性收租金怎么交税?一、出租人对经营租赁的会计处理

(一)在租赁期内各个期间,出租人应当采用直线法或其他系统合理的方法,将经营租赁的租赁收款额确认为租金收入。

(二)其他系统合理的方法能够更好地反映因使用租赁资产所产生经济利益的消耗模式的,出租人应当采用该方法。

二、增值税

(一)纳税义务时间

1. 纳税人提供租赁服务采取预收款方式的,其纳税义务发生时间为收到预收款的当天。

2. 先开具发票的,为开具发票的当天。

(二)个人出租优惠政策

采取一次性收取租金形式出租不动产取得的租金收入,可在对应的租赁期内平均分摊,分摊后的月租金收入未超过15万元的,免征增值税。

政策依据:

《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)

《国家税务总局关于小规模纳税人免征增值税征管问题的公告》(国家税务总局公告2021年第5号)

三、附加税

(一)城市维护建设税、教育费附加和地方教育附加的计税依据为实际缴纳的增值税。

(二)实际缴纳增值税当期应同时缴纳附加税。

四、企业所得税

(一)企业提供固定资产、包装物或者其他有形资产的使用权取得的租金收入,应按交易合同或协议规定的承租人应付租金的日期确认收入的实现。

(二)其中,如果交易合同或协议中规定租赁期限跨年度,且租金提次性支付的,根据《实施条例》第九条规定的收入与费用配比原则,出租人可对上述已确认的收入,在租赁期内,分期均匀计入相关年度收入。

政策依据:

《关于贯彻落实企业所得税法若干税收问题的通知》(国税函〔2010〕79号)

五、城镇土地使用税

(一)纳税义务时间

1. 购置新建商品房,自房屋交付使用之次月起计征城镇土地使用税。

2. 购置存量房,自办理房屋权属转移、变更登记手续,房地产权属登记机关签发房屋权属证书之次月起计征城镇土地使用税。

3. 出租、出借房产,自交付出租、出借房产之次月起计征城镇土地使用税。

(二)城镇土地使用税通常由拥有土地使用权的单位或个人缴纳。纳税期间为持有、使用土地期间。城镇土地使用税按年计算,分期缴纳,不受一次性预收款的影响。

政策依据:

《人民共和国城镇土地使用税暂行条例》(人民共和国令第709号)

《国家税务总局关于房产税、城镇土地使用税有关政策规定的通知》(国税发〔2003〕89号)

六、房产税

(一)纳税义务时间

纳税人出租、出借房产,纳税义务发生时间自交付出租、出借房产之次月起。

(二)房产税由产权所有人按照房产原值缴纳。房产税按年计算,分期缴纳,不受一次性预收款的影响。

七、印花税

(一)纳税义务时间

印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。

(二)印花税的应纳税凭证为租赁合同,计税依据为合同所列的金额,税率为租赁金额的千分之一。不受一次性预收款的影响。

省税务机关确定应设置复式账的其他情形。

符合下列情形之一的个体工商户,应当设置简易账,并积极创造条件设置复式账:

(一)注册资金在10万元以上20万元以下的。

(二)销售增值税应税劳务的纳税人或营业税纳税人月销售(营业)额在15000元至40000元;从事货物生产的增值税纳税人月销售额在30000元至60000元;从事货物批发或零售的增值税纳税人月销售额在40000元至80000元的。

(三)省税务机关确定应当设置简易账的其他情形。

个体工商户的业主与其投资的个体工商户之间的房产、土地的权属转移免契税

《财政部 国家税务总局关于企业以售后回租方式进行融资等有关契税政策的通知》(财税〔2012〕82号)第六条款规定:个体工商户的经营者将其个人名下的房屋、土地权属转移至个体工商户名下,或个体工商户将其名下的房屋、土地权属转回原经营者个人名下,免征契税。