成都市提供股权设计中心

-

面议

作为一名在中小企业财税领域摸爬滚打多年的前从业者,我来回答一下这个问题。

一、日常财税处理

中小企业在日常运营中,需要处理大量的财税事务,如开具发票、记账、申报纳税等。这些工作虽然基础,但一旦出错,就可能给企业带来不小的损失。很多中小企业会选择外包给的财税服务机构,确保日常财税事务的准确性和及时性。

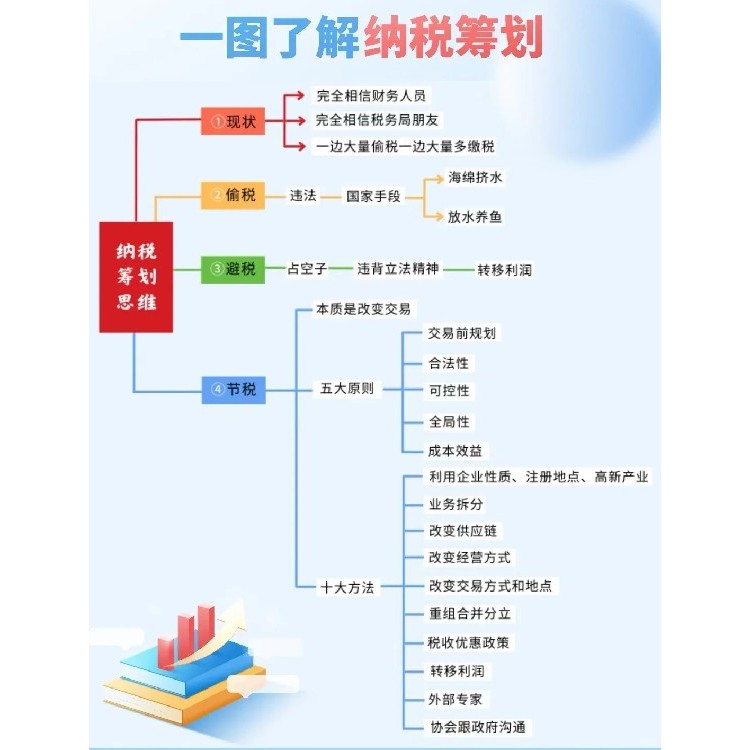

二、税务筹划与优化

随着企业的发展,税务筹划和优化成为了一个重要的议题。如何通过合理的税务规划,降低企业的税负,提高盈利能力,是每个企业都需要考虑的问题。在我之前的经历中,我帮助企业分析了各种税收政策,提出了针对性的税务筹划方案,帮助企业实现了税负的降低。

三、财税风险防控

中小企业在经营过程中,常常会遇到各种财税风险,如税务稽查、发票违规等。这些风险一旦爆发,就可能给企业带来严重的后果。

四、财税咨询与培训

很多企业会寻求的财税咨询和培训服务。在我的经历中,我为企业提供了各种财税咨询服务,解答了企业在经营过程中遇到的财税问题。

五、财务分析与预测

通过对企业的财务数据进行分析和预测,企业可以更加准确地把握市场趋势和经营风险。一家好的财税服务机构能为企业提供了全面的财务分析和预测服务,帮助企业制定更加科学的经营策略。

以上就是我根据亲身经历总结的中小企业通常需要的一些财税服务。

财税合规指企业按照相关的财务和税务法规、政策、标准等要求进行经营和管理,确保企业合法合规运营的一系列行为和措施。它涵盖了企业财务数据的真实、准确、完整报告,遵守税收政策,履行纳税义务,确保企业合规经营,维护市场秩序和公平竞争环境。

以下是一份关于成都企业纳税筹划策略与实践的详细指南:

一、了解税法规定与政策环境

熟悉税法:成都企业应全面了解和掌握国家及地方的税收法律法规,确保经营活动符合税法要求,避免因不了解税法而导致的违规行为。

关注政策变化:积极关注税收政策的变化,特别是与成都地区相关的税收优惠政策,以便及时调整税务筹划策略。

二、利用税收优惠政策

国家税收优惠政策:充分利用国家提供的税收优惠政策,如大额个体户核定、自然人代开发票等,合理享受税收优惠。

地方税收优惠政策:成都企业应关注并利用地方提供的税收优惠政策,如税收财政扶持奖励、税收返还等。例如,在地方经济园区新注册有限公司,拆分部分主体业务,在园区纳税,可以享受增值税和企业所得税的扶持奖励。

三、合理安排经营业务

优化业务流程:通过调整经营策略、优化业务流程等方式,降低税收负担。例如,企业可以考虑将部分业务转移到税收优惠园区享受税收政策。

调整资产配置:通过调整资产负债表结构,合理安排资产配置,达到优化税务成本的目的。例如,可以在合法范围内推迟应交税金,延缓税收支出。

四、选择合适的税收筹划工具

投资基金:利用投资基金等金融工具进行税务筹划,如通过投资基金享受税收减免政策。

壳公司:在特定情况下,可以通过设立壳公司进行税务筹划,但需注意合规性和风险防控。

五、进行税务筹划风险评估与防控

评估风险:在进行税务筹划时,应全面评估可能面临的风险,包括税务风险、法律风险等。

制定防控措施:针对评估出的风险,制定相应的防控措施,如加强内部管理、完善税务筹划方案等。

六、定期进行税务审计与调整

税务审计:定期进行税务审计,发现潜在问题并及时解决。

调整税务筹划方案:根据税务审计结果和税收政策的变化,及时调整税务筹划方案,确保合规性和有效性。

七、案例分析与经验借鉴

分析成功案例:借鉴其他成都企业在税务筹划方面的成功案例,了解他们的筹划策略和实施方法。

总结失败教训:分析税务筹划失败的案例,总结教训并避免类似问题再次发生。

八、保持与税务机关的沟通与联系

及时沟通:与税务机关保持良好的沟通与联系,及时了解税收政策和规定的变化。

解决疑问:在税务筹划过程中遇到疑问或问题时,及时向税务机关咨询并寻求帮助。

综上所述,成都企业在进行纳税筹划时,应全面了解税法规定与政策环境,充分利用税收优惠政策,合理安排经营业务,选择合适的税收筹划工具,进行税务筹划风险评估与防控,定期进行税务审计与调整,并借鉴成功案例与教训。同时,保持与税务机关的沟通与联系也是非常重要的。通过这些策略与实践指南的应用,成都企业可以合法合规地降低税负,提高经营效益和竞争力。