代理记账可以解决哪些问题?

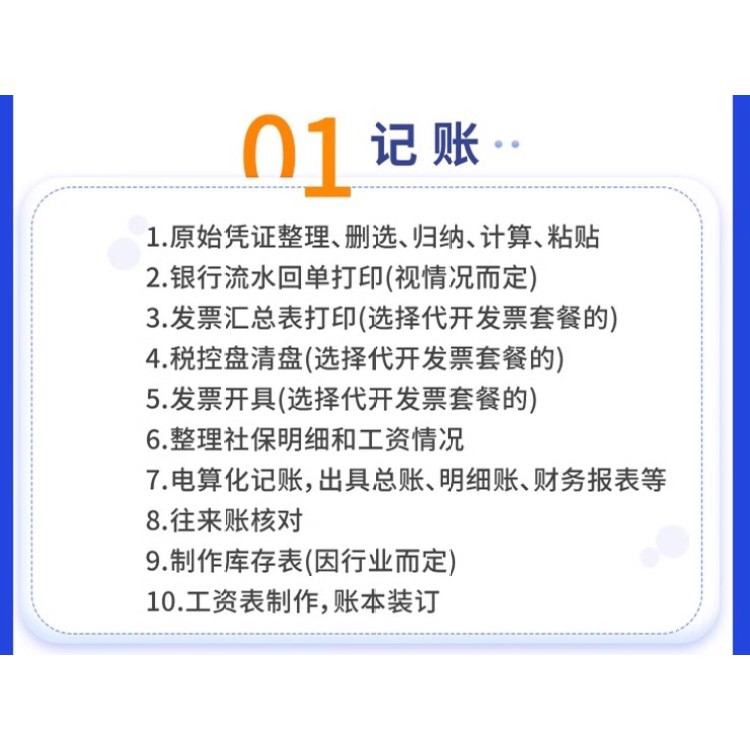

1.记账服务:建立账户、取得客户票据、核查客户票据、编制记账凭证、与客户确认税源、记账编制财务报表、打印凭证、整理凭证、黏贴凭证、装订凭证打印全年明细账、打印纳税申报表

2.报税:增值税申报、附加税申报、房产税申报、个税申报、印花税申报、工会经费申报、土地使用税申报、企业所得汇算清缴、企业所得税申报、残保金申报、财务政策传递、工商年报

代理记账有哪些好处?

1.正规

具有记账资格的机构均为经财政局批准并在工商登记注册的机构,正规可靠好的记账公司是由会计师领导,并拥有一支结构良好的会计团队。当在知识上相辅相成,相互合作额聘请这样的记账公司,就相当于聘请了一批会计师

2.节约人员成本

招聘一个刚毕业的会计师大约需要两三千元。会计、外贸会计和国外会计的成本较高也不用考虑缴纳社保的问题。与财务公司合作,可以以低于普通会计师的成本享受更、更的财税服务,这也是代理记账的主要好处之一!

3.报税及时准确

一般单位会计纳税申报中出现误报、漏报、迟报的,补缴税款、滞纳金、罚款等的责任和经济损失,仍主要由单位承担雪代理记账公司有专人审核纳税申报,可有效避免因不熟悉税法而造成的虚报、漏报、迟报等错误和损失。

4.财务工作联系

大多数公司都非常重视财务的稳定性。如果企业的财务人员不稳定,工作的街接就会成为问题,不仅影响工作,还要花费时间和精力在人才的选拔和招聘上。财务公司利用团队的实力,代理记账服务的持续性。

代账每月时间安排

每月大致事项

每个月可分两个部分报税期:每月1-15号,非报税期:每月16-月底。(报税期截止时间是会因为节日发生变动)

报税期(每月1-15号)主要事项 处理完公司的各项税申报,社保申报。

非报税期(每月16-月底)主要事项 做完所有的账以及包完所有账本

每月详细事项

报税期(每月1-15号)

1-3号

①抄税(汇总上传),小规模公司自动完成清卡(反写) ;②给客户发拿票通知(让客户寄成本票、销售发票、费用发票、银行回单、银行对账单)。

4-5号

①打印销项发票、销项汇总表,核对销项发票数额;

②进行进项认证(和客户核对勾选哪些发票)。

6-10号

①做账;②结账,生成财务报表。

11-15号

①申报个税、增值税、附加税、企业所得税等税费;

②通知客户核对税款、五险一金等税费 扣款金额;

③清卡(反写)。

非报税期(每月16-月底)

16-25 装订凭证,补齐缺漏票据。

26-月底 核算客户公司利润,及时查客户当月开出发票和取得发票金额,提醒客户及时取得成本费用发票。

财税代账财务公司业务范畴

工商注册类

一般纳税人2.小规模纳税人3.有限公司4.个体户5.子公司6.分公司7.集团公司8.合伙公司9.外资公司

财税服务类

财税咨询2.财税注销3.税务报道4.乱账清理5.发票领用6.出口退税7.税务筹划

工商变更类

地址2.名称3.经营范围4.注册资本5.股东6.高管变更

代理记账

一般纳税人代理记账2.小规模纳税人代理记账

今天长期联系的一个客户,在我这里办理公司营业执照,本来想着帮忙给注册,记账放我这,可谁知道客户在某音平台上看见了一家1280三年的公司,转头就和人家签了!1280三年还有什么利润啊,一月35.5,一个会计做200户的话,一个月200*35.5=7100,一个做200户的会计的工资得5000,社保1000多,那公司利润也就是200户利润只有1000不到,一户就5快,大家可以算一下公司得多少户才能赚钱。不赚钱这个公司开着有什么意义。市场太乱,选择一个财务公司是关键,客户问我怎么能试出来,我也不知道怎么回答了!

2024年税收政策

一、增值税

1、小规模纳税人继续执行增值税减按1%征收。

2、月销售额10万以下(含)小规模纳税人,并且开具的是普通发票,免征增值税。超过30万全额征税。

3.附加税:通常包括城市维护建设税、教育费附加、地方教育附加等,可以享受减征50%新的优惠政策。按照已缴纳的增值税的一定比例缴纳。

4.其他税费:包含房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税、资源税(不含水资源税)等可以享受减征50%新的优惠政策

个体工商户需要交哪些税?

一、查账征收

增值税:普票1%、专票1%

附加税:0.12%(减半征收0.06%)

经营个税: 5-35% (200万以内减半)

综合税负:6.06%-36.06%

二、核定征收

增值税:普票1%、专票1%

附加税:0.12%(减半征收0.06%)

经营个税:0.5% (200万以内0.25%)

综合税负:1.56%

三、个体户的3个税收优惠政策

1.季度30万普票增值税免征

2.年应纳税所得额200万以内经营个税减半

3.核定的个体户(定期定额)季度30万内免征经营个税。